Definition: Ballonkredit

Als Ballonkredit bezeichnet man einen Kredit, dessen Tilgungsplan eine sehr hohe Schlussrate, den sogenannten Ballon, aufweist. Die Schlussrate macht in der Regel mehr als die Hälfte der gesamten Darlehenshöhe aus und ist damit erheblich höher als die ersten Raten. Um den für Ihre Bedürfnisse passenden Ballonkredit zu finden, ist als erster Schritt ein Kreditvergleich ratsam.

Solche Kredite mit Schlussrate sind insbesondere beim Autokredit verbreitet – hier werden sie auch oft als Autokredit mit Schlussrate bezeichnet. Die Schlussrate errechnet sich dann aus dem kalkulierten Restwert des Fahrzeugs am Ende der Laufzeit.

Die Ballonfinanzierung als Finanzierungsform ist ein Angebot, dass Ihnen nicht nur Banken anbieten, sondern auch direkt die Autohändler oder die Hersteller selbst (hierbei nutzen diese meist ihre hauseigenen Autobanken).

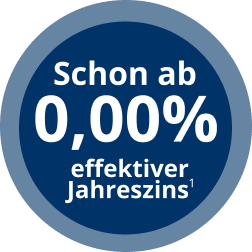

Wie bei jedem Kredit sollten Sie vor der eigentlichen Kreditanfrage (am besten durch einen Vergleich) sich ausreichend informieren, um über wichtige Zahlen den Überblick zu haben, wie die Kosten der Finanzierung, welchen Gesamtbetrag Sie für ein Auto oder anderweitiges Fahrzeug benötigen, sowie die Höhe von Werten wie dem Jahreszinssatz und dem Sollzins.

Voraussetzungen für eine Ballonfinanzierung

Auch bei dieser Finanzierungsart gelten ähnliche Voraussetzungen wie bei einem herkömmlichen Kredit. Außerdem befindet sich Ihr Wohnsitz in Deutschland und Sie verfügen über ein deutsches Konto (wenn Sie Ihren Ballonkredit über einen inländischen Anbieter durchführen.)

Nötige Nachweise und Unterlagen, die Sie vorlegen müssen sind Einkommensnachweise (wie Steuerbescheide oder Gehaltsabrechnungen), Fahrzeugpapiere -und Vermerke, die Auskunft geben über den Zustand des Fahrzeugs, wie gefahrene Kilometer, Modell, Marke etc.) sollte das Auto noch vor der letzten Schlussrate wieder verkauft werden.

Unterschiede zwischen Ballonfinanzierung und Leasing

Auf den ersten Blick hat die Ballonfinanzierung Ähnlichkeit mit dem Leasing. Es gibt allerdings zwei entscheidende Unterschiede: Zum einen verbleibt beim Leasing das geleaste Fahrzeug im Besitz des Leasinggebers (der zweite Teil der Zulassungsbescheinigung wird bei Vertragsabschluss also nicht ausgehändigt), bei der Ballonfinanzierung geht das Fahrzeug dagegen direkt in den Besitz des Kreditnehmers über. Sie sind als Kreditnehmer daher sofort für den Werterhalt des Fahrzeugs verantwortlich. Zum anderen ist beim Ballonkredit eine Anzahlung eher unüblich – prinzipiell aber möglich.

Beim Leasing geben Sie als Leasingnehmer das Fahrzeug nach Ende der Laufzeit einfach zurück oder zahlen den bei Vertragsbeginn festgelegten Restwert. Bei einer Ballonfinanzierung sind Sie als Kreditnehmer hingegen selbst für die Vermarktung des Fahrzeugs verantwortlich. Wollen Sie die Schlussrate also durch den Verkauf des Fahrzeugs finanzieren, müssen Sie einen entsprechend hohen Preis erzielen oder die Differenz aus eigener Tasche begleichen.

Sie können die Verwertung des Fahrzeugs auch dem Kreditgeber überlassen. Das bedeutet wenig Aufwand für Sie, allerdings hat der Kreditgeber vor allem ein Interesse daran, einen möglichen Verkauf schnell abzuwickeln. Die Gefahr, mit dem Verkaufserlös nicht die Schlussrate tilgen zu können, ist hier also sehr hoch. Besonders kritisch ist die Situation durch einen Wertverlust, wenn das Fahrzeug während der Laufzeit infolge eines Unfalls beschädigt wurde und Mängel aufweist. Es verliert dadurch an Wert, sodass es kaum mehr möglich ist, einen für die Schlussrate ausreichenden Preis zu erzielen.

Der Standard: Die Drei-Wege-Finanzierung

Die bei der Autofinanzierung übliche Form der Ballonfinanzierung ist die sogenannte Drei-Wege-Finanzierung. Hier haben Sie als Kunde zum Ende der Laufzeit drei Möglichkeiten:

- Sie begleichen die Schlussrate (und behalten das Fahrzeug).

- Sie wählen eine Anschlussfinanzierung für die Restsumme.

- Sie geben das Fahrzeug zurück (ähnlich wie beim Leasing).

Aufgrund dieser Gestaltung wird die Drei-Wege-Finanzierung bei anderen Konsumgütern wie Möbeln oder Elektronikgeräten kaum angeboten, denn eine Weitervermarktung ist hier wegen des Wertverfalls schwierig. Zudem existiert in diesen Bereichen kein organisierter Zweitmarkt.

Drei-Wege-Finanzierung im Vergleich zum Ratenkredit

Neben der Drei-Wege-Finanzierung ist auch der klassische Kredit bei der Autofinanzierung üblich. Für welche der beiden Formen Sie sich entscheiden, sollte vor allem von den finanziellen Spielräumen und den individuellen Prioritäten abhängen. Die Voraussetzungen für die Kreditvergabe unterscheiden sich bei den beiden Varianten nicht: Als Kreditnehmer müssen Sie über regelmäßige Einkünfte verfügen, außerdem dürfen keine negativen Schufa-Einträge vorhanden sein.

Bei der Drei-Wege-Finanzierung steht es Ihnen frei, erst am Ende der Vertragslaufzeit zu entscheiden, ob Sie das Fahrzeug behalten wollen oder nicht. Wissen Sie von vornherein, dass Sie das Fahrzeug am Ende der Vertragslaufzeit behalten möchten und können Sie die Schlussrate in einer Summe sicher aufbringen, fahren Sie mit dieser Finanzierung gut. Auch wenn die Zinskosten etwas höher liegen, ist die monatliche Belastung durch niedrigere Raten erheblich geringer als beim klassischen Ratenkredit. Können Sie die Schlussrate hingegen nicht in einer Summe tilgen, müssen Sie sich auf höhere Kosten bei der Anschlussfinanzierung einstellen. Die Autofinanzierung mit Schlussrate ist daher vor allem dann empfehlenswert, wenn Sie sich während der Laufzeit einen hohen Liquiditätsspielraum erhalten möchten.

Wenn Sie am Laufzeitende über ein Festgeldguthaben verfügen, während der Laufzeit die Auszahlung einer Kapitallebensversicherung ansteht oder Sie einen Sparplan bedienen, der zu diesem Zeitpunkt ausläuft, dann ist dieses Finanzierungsmodell optimal. Es lässt Ihnen durch die niedrigen Kreditraten genügend Luft, um beispielsweise die laufenden Sparraten aufzubringen.

Durch die Möglichkeit der Anschlussfinanzierung ist die Drei-Wege-Finanzierung auch dann sinnvoll, wenn Sie eine längere Gesamtlaufzeit mit niedrigen monatlichen Raten wünschen. Vergessen Sie dabei aber nicht: Die Zinsen für die Anschlussfinanzierung können höher sein als die Zinsen für den Ballonkredit. Zudem fallen die Zinszahlungen während des Ballonkredits höher aus als bei einem vergleichbaren Ratenkredit, denn auf die Schlussrate fallen ebenfalls Zinsen an, auch wenn sie während der Laufzeit nicht getilgt wird.

Ballonfinanzierung berechnen: Ein Beispiel

Angenommen, Sie wollen einen 30.000 Euro teuren Neuwagen finanzieren. Bei einem effektiven Jahreszins von 4 Prozent und einer Laufzeit von 3 Jahren ergibt sich folgendes Berechnungsmodell: Wenn Sie eine klassische Autofinanzierung ohne Schlussrate wählen, beträgt die monatliche Rate 884,79 Euro.

Entscheiden Sie sich hingegen für eine Autofinanzierung mit einer Schlussrate in Höhe von 15.000 Euro, zahlen Sie monatlich nur 491,52 Euro, also rund 400 Euro weniger. Allerdings sind die Zinskosten beim Ballonkredit vor Zahlung der Schlussrate bereits um 842,36 Euro höher als beim Ratenkredit. Das liegt daran, dass während der dreijährigen Laufzeit für den Ballon – also die vollen 15.000 Euro – Zinsen anfallen, da diese Summe während der Laufzeit nicht getilgt wird. Sofern Sie die Schlussrate nicht zahlen können, sondern finanzieren müssen, sind noch die Zinskosten für die Anschlussfinanzierung hinzuzurechnen.

| Ratenkredit | Ballonkredit | |

|---|---|---|

| Monatliche Rate | 884,79 Euro | 491,52 Euro |

| Zinsen | 1.852,28 Euro | 2.694,64 Euro |

| Schlussrate | 0 Euro | 15.000,00 Euro |

| Gesamtsumme der Zahlungen | 31.852,28 Euro | 32.694,64 Euro |

Vor- und Nachteile der Ballonfinanzierung

Der größte Vorteil des Ballonkredits ist sicherlich die geringe monatliche Anfangsbelastung. Erstens ist keine oder nur eine geringe Anzahlung zu leisten und zweitens sind die monatlichen Raten bei einer Ballonfinanzierung bedeutendniedriger als beim Ratenkredit. Wenn Sie von vornherein planen, das Fahrzeug am Ende der Laufzeit zurückzugeben beziehungsweise aus dessen Veräußerungserlös die Schlussrate zu tilgen, um dann ein anderes Neufahrzeug zu finanzieren, ist es die beste Form der Finanzierung. Leasing funktioniert zwar ähnlich, ist aber teurer und für Privatpersonen eher ungeeignet, weil sie steuerliche Abschreibungsmöglichkeiten nicht nutzen können.

Den geringeren Raten stehen allerdings erhöhte Zinskosten gegenüber. Diese sind besonders hoch, wenn Sie eine Anschlussfinanzierung benötigen, weil Sie die Schlussrate nicht auf einmal abbezahlen können. Die Zinsen bei der Anschlussfinanzierung sind auch deshalb höher, weil bei dem Fahrzeug nach drei oder vier Jahren bereits eine Wertminderung eingetreten ist und es nur noch bedingt als Sicherheit für den Kredit taugt.

Bei Unsicherheit über Eigenkapital eher ohne Schlussrate finanzieren

Wollen Sie das Fahrzeug in jedem Fall behalten, können beim Kauf aber noch nicht abschätzen, ob für die Schlussrate genug eigenes Kapital zur Verfügung steht, ist eine Finanzierung mit Schlussrate nur sehr bedingt zu empfehlen.

Für wen eignen sich Ballonkredite?

Verbraucherschützer bemängeln bei Krediten mit Schlussrate häufig, dass durch die niedrigen monatlichen Raten suggeriert wird, es handele sich um besonders günstige Finanzierungsoptionen. In der Tat sind die monatlich zu leistenden Raten bei Ballonfinanzierungen bis zu 50 Prozent niedriger als bei konventionellen Ratenkrediten mit gleichem Zins und gleicher Laufzeit. Im Endeffekt zahlt der Kunde aber immer mehr, da die Gesamtkosten beim Ballonkredit insgesamt höher liegen. Auf der anderen Seite erhält der Kunde als Gegenleistung für die höheren Zinskosten einen Zahlungsaufschub für einen erheblichen Kreditanteil und kann dadurch sein Budget schonen.

Diese Form der Finanzierung eignet sich in erster Linie für zwei Gruppen: Kunden, die die Schlussrate zum Fälligkeitszeitpunkt komplett aus eigenen Mitteln aufbringen können, und Kunden, die sich höhere Raten nicht leisten können.

Der Kreditvergleich auf financescout24.de ist ein Angebot der FFG FINANZCHECK Finanzportale GmbH (nachfolgend FINANZCHECK genannt).

Der beste Ratenkredit mit der höchsten Kundenzufriedenheit:

Gewinner BankingCheck Award - Bester Vermittler | Kredit 2018

In der Kategorie Vermittler | Kredit belegt FINANZCHECK.de den ersten Platz mit 4,9 von maximal 5,0 Bewertungspunkten und 831 Bewertungen. Damit darf sich FINANZCHECK.de als Bester Vermittler | Kredit 2018 betiteln.

Auch beim Bewertungsportal eKomi erreicht FINANZCHECK die höchste Kundenzufriedenheit mit 99,32% (Stand 09.07.2018) Aufrufbar unter: https://www.ekomi.de/bewertungen-finanzcheck.html

Anschlussfinanzierung: Vergleichen lohnt sich

Ist für die Schlussrate eine Anschlussfinanzierung erforderlich, können Sie diese Summe auch umschulden. Die kreditgebende Bank wird Ihnen bei Bedarf gerne ein Angebot für die Anschlussfinanzierung machen. Sie müssen die Schlussrate jedoch nicht über dieselbe Bank finanzieren – es lohnt sich daher durchaus, Angebote zu vergleichen.

Sondertilgung und Ballonfinanzierung

Die Ballonfinanzierung kann beim Autokauf oder der KFZ Finanzierung (Ballonfinanzierungen sind auch für Motorräder oder sonstige Fahrzeuge wie Wohnmobile erhältlich) einige Vorteile für Sie bedeuten. Dennoch bleibt die Schlussrate natürlich recht hoch. Eine Möglichkeit für Sie als Autokäufer diese zu senken ist es, wenn bei der Ballonfinanzierung auch eine Sondertilgung Ihres Autokredits angeboten wird. Achten Sie beim Vergleich der Kredite darauf, ob die Angebote eine solche Möglichkeit beinhalten. Durch eine Sondertilgung können Sie nämlich die Kreditlaufzeit verkürzen und die Schlussrate Ihrer Ballonfinanzierung fällt niedriger aus.