Grundsätzlich können die Beiträge zu beruflich bedingten Versicherungen und zu bestimmten privaten Versicherungen bei der Einkommenssteuererklärung abgesetzt werden. Beruflich bedingte Policen werden in der Regel als Werbungskosten angegeben, die Beiträge für private Versicherungen werden abhängig von der Art der Versicherung als Sonderabgaben oder als Vorsorgeaufwendungen abgesetzt. Bei Vorsorgeaufwendungen wird zwischen Altersvorsorgeaufwendungen und den sogenannten sonstigen Vorsorgeaufwendungen unterschieden:

- Altersvorsorgeaufwendungen: Beiträge für die gesetzliche Rentenversicherung, Rürup-Rente, landwirtschaftliche Alterskasse und die berufsständische Versorgungseinrichtung

- Sonstige Vorsorgeaufwendungen: Beiträge zur

- Beiträge zur gesetzlichen Arbeitslosenversicherung

- Pflegeversicherung

- Krankenversicherung

- Krankenzusatzversicherung zum Beispiel Zahnzusatztarife, nicht jedoch individuelle Leistungen wie etwa Chefarztbehandlung

- Sterbegeldversicherung (unter bestimmten Voraussetzungen, beispielsweise Leistungen im Todesfall)

- Unfallversicherung

- Erwerbs- und Berufsunfähigkeitsversicherung

- Haftpflichtversicherung

- Risikolebensversicherung

- Kapitallebensversicherung unter bestimmten Bedingungen (unter Anderem Laufzeitbeginn und erste Beitragszahlung vor dem 1. Januar 2005)

Höhere Förderung für die Basis-Rente

Seit 2017 können Inhaber einer Basis-Rente einen größeren Teil ihrer Beiträge als Sonderausgaben in der Steuererklärung geltend machen. Der steuerliche Höchstbetrag zur Rürup-Rente steigt bei Alleinstehenden im Jahr 2019 von 23.362 Euro auf 24.304 Euro. Gleichzeitig wächst der Anteil, den das Finanzamt von den eingezahlten Beiträgen berücksichtigt, von 84 auf 88 Prozent. Somit sind 2019 maximal 21.387,52 Euro als Sonderausgaben abzugsfähig. Für Ehegatten verdoppeln sich die Beträge.

Bürgerentlastungsgesetz: Kosten für Krankenversicherung und Vorsorge absetzen

2010 führte die Bundesregierung das „Gesetz zur verbesserten steuerlichen Berücksichtigung von Vorsorgeaufwendungen“ ein, kurz auch Bürgerentlastungsgesetz (BEG) genannt. Das Gesetz soll Arbeitnehmer durch die verbesserte steuerliche Berücksichtigung von Vorsorgeaufwendungen entlasten. Entscheidend für die steuerliche Ansetzung ist die Höchstgrenze für Vorsorgeaufwendungen, die seit 2010 bei

- 1.900 Euro für Arbeitnehmer, Rentner und Beamte und bei

- 2.800 Euro für Selbstständige

liegt. Im Rahmen dieser Grenze sollen Aufwendungen für Krankenkassen- und Pflegeversicherungsbeiträge angesetzt werden. Dies gilt nicht nur für Mitglieder der gesetzlichen Krankenkassen, sondern auch für privat Krankenversicherte. Das Bürgerentlastungsgesetz soll dazu dienen, ein Leistungsniveau abzusichern, das der gesetzlichen Kranken- und Pflegeversicherung entspricht, der sogenannten Basiskrankenversicherung. Vollständig absetzen können Privatversicherte daher meist nur den Basistarif. Zahlreiche Zusatzleistungen der privaten Krankenversicherung, beispielsweise Einbettzimmer-Unterbringung oder Chefarztbehandlung, können nicht steuerlich geltend gemacht werden.

Sonderausgaben für die Versicherung Ihres Kindes

Beiträge zur Kranken- und Pflegeversicherung für die Absicherung Ihres Kindes können Sie als Sonderausgaben abziehen, sofern der Anspruch auf Kindergeld oder Freibeträge für Kinder besteht. Der Betrag für die Absicherung des Kindes kann in Anlage Kind auf Seite 2 in den Zeilen 31 bis 37 eingetragen werden.

Absetzbare Versicherungen

| Gesetzliche Vorsorgeversicherungen | Private Vorsorgeversicherungen | Versicherungen zum persönlichen Schutz |

|---|---|---|

| Ges. Rentenversicherung | Berufsunfähigkeitsversicherung | Kfz-Haftpflicht |

| Arbeitslosenversicherung | Unfallversicherung | Haftpflichtversicherung |

| Krankenversicherung | Private Altersvorsorge (z.B. Riester- & Rürup-Verträge) | Arbeitsrechtsschutzversicherung |

| Pflegeversicherung |

Nicht absetzbare Versicherungen

| Gesetzliche Vorsorgeversicherungen | Private Vorsorgeversicherungen | Versicherungen zum persönlichen Schutz |

|---|---|---|

| Krankentagegeldversicherung | Hausratversicherung (Ausnahme: Anteilig für Arbeitszimmer) | |

| Pflegezusatzversicherung | Kfz-Kaskoversicherung |

Gesetzlich Krankenversicherte können auch den ab 2015 gegebenenfalls anfallenden Zusatzbeitrag bei Steuererklärung geltend machen.

Änderung des Zusatzbeitrags 2019

Gesetzliche Krankenkassen dürfen einen Zusatzbeitrag zusätzlich zum normalen Beitrag von ihren Kunden verlangen. Die Hälfte des Zusatzbeitrags trägt ab 2019 der Arbeitgeber und nicht länger der Steuerzahlende allein. Bei Freiberuflern, die über die Künstlersozialkasse versichert sind, kommt diese für die Hälfte des Zusatzbeitrags auf. Die Höhe des Zusatzbeitrags variiert von Kasse zu Kasse, denn jede Krankenkasse kann diesen selbst festlegen. Im Jahr 2022 liegt der durchschnittliche Zusatzbeitrag bei ungefähr 1,3 Prozent des Bruttogehalts.

Nicht berücksichtigt werden beim Steuerabzug hingegen Wahltarife der gesetzlichen Krankenversicherung und Zusatzversicherungen bei privaten Versicherungsanbietern. Wenn die Höchstgrenze durch die Basisabsicherung nicht erreicht wird, können Mehrleistungen bis zum Höchstbetrag von 1.900 Euro beziehungsweise 2.800 Euro für Selbstständige geltend gemacht werden.

Mit Einführung des Bürgerentlastungsgesetzes im Jahr 2010 können „sonstige Vorsorgeaufwendungen“ und „Beiträge zu anderen Versicherungen“ teilweise nicht mehr als Sonderausgaben geltend gemacht werden, da sie unter das BEG fallen. Arbeitnehmer, die beispielsweise eine Berufsunfähigkeitsversicherung besitzen, können diese nur noch steuerlich absetzen, wenn Sie die BEG-Höchstgrenze von 1.900 Euro noch nicht durch Kranken- und Pflegeversicherungsbeiträge voll ausgeschöpft haben. Die Berufsunfähigkeitsversicherung ist steuerlich absetzbar, allerdings seit der Einführung des BEG nicht mehr als Sonderausgabe.

Nicht / nur teilweise absetzbare Versicherungen

Welche Versicherungen sind steuerlich absetzbar? Prinzipiell lässt sich diese Frage ganz einfach beantworten: In der Steuererklärung können Sie nur Versicherungen angeben, die als Vorsorge fungieren. Sie müssen explizit der Sicherung von Gesundheit und Vermögen dienen. Allerdings gestaltet sich die Einordnung in manchen Fällen etwas schwierig. Als Faustregel gilt, dass Sachversicherungen nicht steuerlich geltend gemacht werden können. Allerdings gibt es Ausnahmen und Sonderregelungen.

So kann beispielsweise eine Rechtschutzversicherung teilweise in der Steuererklärung als Werbungskosten angesetzt werden, wenn sie den Baustein Arbeitsrechtsschutz enthält. Absetzbar ist nur der Anteil der Versicherungsprämie, der auf diesen Baustein entfällt. Ihre Versicherung kann Ihnen eine entsprechende Aufschlüsselung der Prämie für die einzelnen Bestandteile der Versicherung für Ihre Steuererklärung zusenden.

Auch darüber, wie die Kfz-Versicherung in der Steuererklärung anzusetzen ist, herrscht häufig Unklarheit. Es stimmt, dass Sie auch Ihre Kfz-Versicherung absetzen können, allerdings nur in Teilen. Die Kfz-Haftpflicht zählt wie alle Haftpflichtversicherungen zu den Vorsorgeaufwendungen und kann daher in der Steuererklärung geltend gemacht werden, obwohl Sie eine Sachversicherung ist. Die Kaskoversicherung hingegen gilt nicht als Vorsorgeleistung, sondern als zusätzlicher Schutz für den Versicherungsnehmer und kann deshalb nicht abgesetzt werden.

Versicherte denken häufig, die Hausratversicherung sei steuerlich absetzbar, da sie weit verbreitet als eine Art Vorsorge betrachtet wird. Dem ist leider nicht so – als reine Sachversicherung wird die Hausratversicherung bei der Steuer generell nicht berücksichtigt. Es existieren allerdings einige Ausnahmen. Wenn sie aus beruflichen Gründen erforderlich ist, können Sie die Hausratversicherung absetzen. Wird die Versicherung beispielsweise für Büroräume abgeschlossen, fällt sie unter die Betriebsausgaben. Auch wenn Sie einen Raum in Ihrer Wohnung als Arbeitszimmer beruflich nutzen, können Sie die Hausratversicherung in der Steuererklärung als Werbungskosten geltend machen – allerdings nur anteilig. Bei einer 100-Quadratmeter-Wohnung mit einem 15 Quadratmeter großen Arbeitszimmer sind 5 Prozent der Versicherungsprämie für die Hausratversicherung absetzbar.

Steuerliche Absetzbarkeit von Arbeitszimmern

Damit ein Teil Ihrer Wohnung als Arbeitszimmer von den Finanzämtern anerkannt wird, müssen einige Bedingungen erfüllt sein. Grundsätzlich kann ein häusliches Arbeitszimmer nur abgesetzt werden, wenn Ihnen für Ihre berufliche Tätigkeit kein anderer Arbeitsplatz zur Verfügung steht oder wenn das Arbeitszimmer der Mittelpunkt der gesamten beruflichen Tätigkeit ist. Letzteres gilt nur für reine Heimarbeiter. Außendienstmitarbeiter ohne Schreibtisch im Unternehmen oder Lehrer, denen in der Schule im Normalfall kein eigener Arbeitsplatz zur Verfügung gestellt wird, können ein Arbeitszimmer also steuerlich absetzen. Arbeitnehmer, die gelegentlich im Home Office arbeiten, aber auch einen Arbeitsplatz im Büro des Arbeitgebers haben, können keine Kosten für ein Arbeitszimmer absetzen.

Damit ein Raum von den Finanzbehörden als Arbeitszimmer anerkannt wird, müssen zudem folgende Bedingungen erfüllt sein:

- Separater Raum, der von dem Rest der Wohnung durch eine Tür abgetrennt ist

- Ausreichend große Wohnfläche muss gegeben sein. Hierfür existieren keine verbindlichen Werte, Finanzämter treffen Einzelfallentscheidungen.

- Raum wird ausschließlich beruflich genutzt (untergeordnete private Nutzung von unter zehn Prozent) ist erlaubt.

Zweifelt das Finanzamt an der Rechtmäßigkeit eines Arbeitszimmers, kann es einen Grundriss der Wohnung o.ä. als Nachweis verlangen. Um die Hausratversicherung anteilig bei der Steuer geltend zu machen, muss auch der Versicherungsvertrag als Nachweis eingereicht werden. Zusätzlich ist eine Aufstellung erforderlich, der das Finanzamt entnehmen kann, wie hoch der Anteil für das Arbeitszimmer ist.

Versicherungen in der Steuererklärung angeben

Im ersten Teil der Steuererklärung müssen Sie persönliche Daten angeben. Hier wird u. a. nach Ihrer Steuer-ID gefragt. Diese auch TIN – kurz für Taxification Identification Number – genannte Nummer finden Sie auf Ihrem letzten Steuerbescheid oder auch auf Ihrer Lohnsteuerbescheinigung. Die Lohnsteuerbescheinigung sollten Sie ohnehin bereithalten, da hier die gesetzlichen Aufwendungen für Krankenversicherung, Renten- und Pflegeversicherung vermerkt sind, die Sie im Rahmen des BEG absetzen können. Auch die Angaben zu Ihren Bruttoeinnahmen können Sie hier ablesen. Für Versicherungen, die steuerlich absetzbar sind, benötigen Sie entsprechende Belege und Bescheinigungen.

Um Versicherungen und Vorsorgeaufwendungen von der Steuer abzusetzen, benötigen Sie die Anlage AV und die Anlage Vorsorgeaufwand. Sollten Sie Ihre Hausratversicherungsbeiträge anteilig für ein häusliches Arbeitszimmer absetzen können, geschieht das unter den Werbungskosten in der Anlage N.

Tipp: Höhe der Sonderausgaben prüfen

Prüfen Sie am besten zunächst anhand Ihrer Lohnsteuerbescheinigung, ob Sie mit Ihren Jahresbeiträgen für die Kranken-, Renten- und Pflegeversicherung bereits den Höchstbetrag für Sonderausgaben in Höhe von 1.900 Euro bzw. 2.800 für Selbstständige überschritten haben. Ist das der Fall, sollten Sie überprüfen, ob Ihre weiteren Versicherungen beruflich bedingt sind und Sie die Prämien womöglich als Werbungskosten angeben können. Für Kapitallebensversicherungen gelten komplizierte Sonderregeln. Im Zweifelsfall sollten Sie alle in Frage kommenden Beiträge ansetzen und die Reaktion des Finanzamtes abwarten.

Wenn Sie einen Riestervertrag haben, müssen Sie die Anlage AV komplett ausfüllen. Beiträge zur sogenannten Rürup-Rente tragen Sie in Zeile 6 ein. Diese können Sie der Bescheinigung nach § 92 EStG von Ihrem Riester-Anbieter entnehmen.

Foto: Angaben zu Altersvorsorgebeiträgen / FinanceScout24

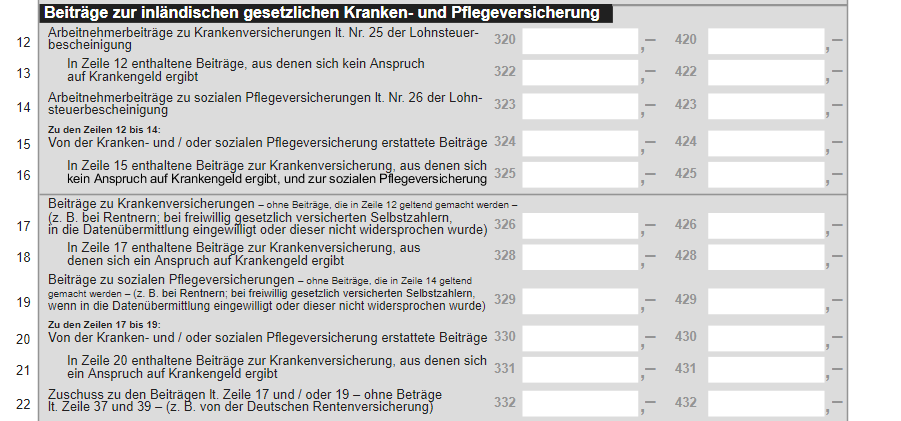

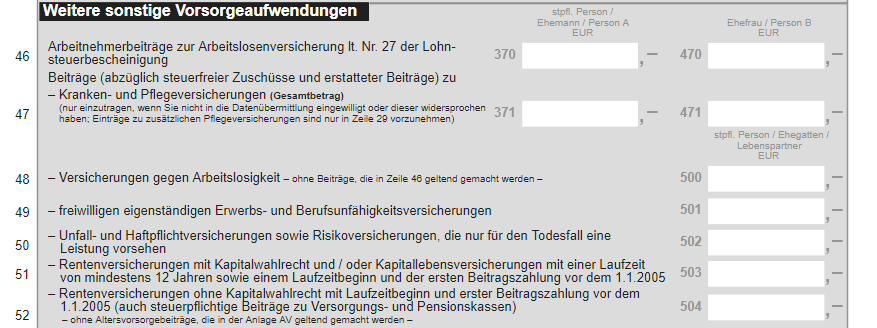

Anlage Vorsorgeaufwendungen

Der Großteil der steuerlich absetzbaren Versicherungen wird in der Anlage Vorsorgeaufwand erfasst.

Foto: Anlage Vorsorgeaufwendungen / FinanceScout24

- gesetzliche Krankenversicherungsbeiträge in Zeile 12

- gesetzliche Pflegeversicherungsbeiträge in Zeile 14

- Beiträge zu privaten Kranken- und Pflegeversicherungen ab Zeile 24

Foto: Anlage Vorsorgeaufwendungen / FinanceScout24

- geleistete Beiträge zur gesetzlichen Arbeitslosenversicherung in Zeile 46

- Prämien für die Berufs- und Erwerbsunfähigkeitsversicherung in Zeile 49

- Beiträge zu Haftpflichtversicherungen (Kfz, Privat, Tiere) summiert in Zeile 50

- Beiträge zu privaten Unfallversicherungen summiert in Zeile 50. Achtung: Wenn Ihre Unfallversicherung auch berufliche Risiken absichert, veranlagen Sie hier nur 50 Prozent der Beiträge. Die andere Hälfte der Beiträge veranlagen Sie als Werbungskosten in der Anlage N.

- Beiträge zu Risikolebensversicherungen summiert in Zeile 50

- Beiträge zu Kapitallebensversicherungen in Zeile 51 (falls Bedingungen für Absetzbarkeit erfüllt, u.a. erste Beitragszahlung vor 2005 und 12 Jahre Mindestlaufzeit)

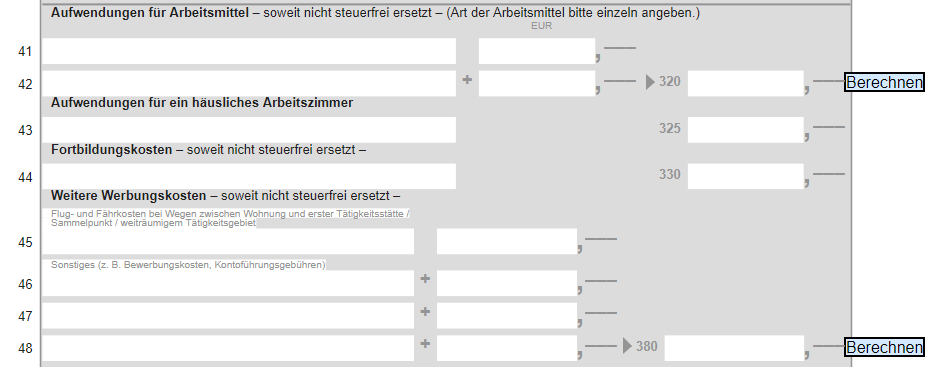

Anlage N

Die Anlage N ist für Arbeitnehmer elementar bei der Steuererklärung. Hier werden Einkünfte aus nicht selbstständiger Arbeit und die Werbungskosten erfasst. Die Werbungskosten werden von den Einkünften abgezogen und reduzieren so die Steuerlast. Für die Werbungskosten gibt es einen Arbeitnehmerpauschalbetrag in Höhe von 1.000 Euro. Wenn Ihre Werbungskosten unter dieser Grenze liegen, können Sie auf die Eintragung der einzelnen Posten verzichten.

Beruflich bedingte Versicherungen wie die Berufsrechtsschutz und Berufshaftpflicht zählen zu den Werbungskosten. Unfallversicherungen, die auch berufliche Risiken abdecken, werden zur Hälfte zu den Werbungskosten gezählt, die andere Hälfte wird im privaten Bereich als Vorsorgeaufwand veranlagt. Beiträge zu diesen Versicherungen tragen Sie unter „Weitere Werbungskosten“ auf Seite 2 der Anlage ab Zeile 46 ein.

Foto: Anlage N / FinanceScout24

Verfügen Sie über ein anrechenbares Arbeitszimmer, können Sie die Beiträge für die Hausratversicherung anteilig für den Raum unter „Aufwendungen für ein häusliches Arbeitszimmer“ in Zeile 43 veranlagen.

Fristen für die Steuererklärung

Seit 2018 gilt die Fristverlängerung für die Steuererklärung. Sie muss in der Regel nicht länger bis zum 31. Mai, sondern bis zum 31. Juli des Folgejahres beim Finanzamt eingehen. Wenn Sie Ihre Steuerklärung von einem Steuerberater anfertigen lassen, gewährten Finanzämter bislang eine Fristverlängerung bis zum 31. Dezember. Auch diese wurde nun verschoben und endet für das Steuerjahr 2019 am 29. Februar 2020. In Nicht-Schaltjahren ist der Stichtag der 28. Februar. Hier erhalten Sie Informationen zu den Kosten eines Steuerberaters.

Wichtig

Seit 2018 dürfen bei einer verspäteten Abgabe der Steuererklärung Säumnisgebühren von mindestens 25 Euro oder 0,25 Prozent des steuerpflichtigen Einkommens nach allen Abzügen und Vorauszahlungen erhoben werden. Achten Sie daher darauf, dass Sie die Erklärung rechtzeitig einreichen.

Fristen, innerhalb derer das Finanzamt eingegangene Steuererklärungen bearbeitet haben muss, gibt es hingegen nicht. Meist erhalten Sie Ihren Steuerbescheid innerhalb von zwei bis drei Monaten, allerdings sind die Finanzämter nur verpflichtet, Ihre Steuererklärung „in angemessener Zeit“ zu bearbeiteten. Wenn Sie hingegen Einspruch gegen Ihren Steuerbescheid einlegen möchte, müssen Sie dies innerhalb von vier Wochen nach der Zustellung erledigen. Im Streitfall ist das Datum des Poststempels ausschlaggebend.

Einspruch gegen den Steuerbescheid einlegen

Versicherungsbeiträge finden Sie in Ihrem Steuerbescheid im Abschnitt „Beschränkt abziehbare Sonderausgaben“. Da die Versicherungsbeiträge summiert aufgeführt werden, vergleichen Sie die Summe mit der in Ihrer Steuererklärung. Auch Werbungskosten, zu denen beispielsweise die anteilige Hausratversicherung für ein Arbeitszimmer gehört, werden nicht aufgeschlüsselt gelistet. Daher hilft auch hier nur ein Vergleich mit der Summe in der Steuererklärung. Wenn das Finanzamt einzelne Posten aus Ihrer Steuererklärung nicht oder nur teilweise anerkannt hat, muss es im Abschnitt „Erläuterungen“ am Ende des Steuerbescheids darauf hinweisen.

Info: Einspruch erwägen

Stellen Sie fest, dass bestimmte Sonderausgaben oder Werbungskosten vom Finanzamt nicht berücksichtigt wurden, sollten Sie einen Einspruch erwägen. Wenn Sie Einspruch einlegen möchten, sollte dieser schriftlich per Brief oder Fax erfolgen. Das Anschreiben sollte unbedingt das Wort „Einspruch“ oder „Widerspruch“ enthalten, damit deutlich wird, dass Sie mit dem Bescheid nicht einverstanden sind. Begründen Sie Ihren Einspruch und stellen Sie dem Finanzamt Belege zur Verfügung, die Ihre Sichtweise untermauern. Auch ein Verweis auf entsprechende Urteile kann hilfreich sein.

Steuerpflicht für Entschädigung vom Versicherer?

Im Schadensfall leisten Versicherungen üblicherweise, indem sie die Entschädigung für den entstandenen Schaden auf das Girokonto des Versicherten oder des Geschädigten überweisen. Viele Verbraucher vergessen vor Freude über den Geldeingang völlig zu hinterfragen, ob für den erhaltenen Betrag eigentlich Steuern anfallen. Ob der Empfänger die Leistungen von Versicherungen versteuern muss, hängt laut dem Gesamtverband der Deutschen Versicherungswirtschaft (GDV) stark vom Einzelfall ab.

Schaden im privaten Bereich: Steuerfreie Entschädigung

Grundsätzlich gilt bei der Zahlung einer solchen Entschädigung die Regel: Sie müssen diese nicht versteuern, wenn sie einen Schaden im privaten Bereich betrifft. Diese Regelung ist unabhängig von der Höhe des Schadens. Erhalten Sie beispielsweise nach einem Autounfall als Entschädigung eine Zahlung von der Kfz-Versicherung der Gegenpartei, müssen Sie die Summe nicht versteuern. Auch nach einem Wasserrohrbruch müssen Sie das Geld, dass Sie von Ihrer Hausratversicherung für Schäden an der Einrichtung erhalten, nicht in der Steuererklärung angeben.

In diesen Fällen müssen Sie die Zahlung in der Steuererklärung angeben

Eine andere Regelung gilt, wenn etwas Schaden nimmt, das Sie bereits steuerlich geltend gemacht haben – zum Beispiel ein Handy, das Sie rein beruflich nutzen. Erhalten Sie hier eine Entschädigung, weil Sie das Gerät aufgrund eines Defekts nicht mehr verwenden können, müssen Sie diese Zahlung in der Steuererklärung angeben. Dies gilt für Angestellte ebenso wie für Freiberufler.

Ähnlich ist die Lage bei Vermietern, die eine Mietverlustversicherung abgeschlossen haben. Sie erhalten unter gewissen Umständen eine Entschädigung für entgangene Mieteinnahmen, wenn eine Wohnung über einen längeren Zeitraum aufgrund eines Schadens nicht vermietbar ist. Diese Summe müssen Sie üblicherweise versteuern, da sie als Einnahme gilt.

Bei beruflicher und privater Nutzung: Entschädigungszahlung anteilig versteuern

Nutzen Sie einen beschädigten Gegenstand sowohl beruflich als auch privat, gilt eine andere Regelung: Da Sie den Gegenstand in diesem Fall nur anteilig als Werbungskosten geltend machen, versteuern Sie entsprechend auch die Entschädigungszahlung nur anteilig. Erhalten Sie also wegen eines Wasserrohrbruchs eine Entschädigung für Schäden in Ihrem Arbeitszimmer, das Sie in voller Höhe steuerlich geltend gemacht haben, müssen Sie das Geld komplett versteuern.

Bei einem Computer, den Sie teilweise privat nutzen und dementsprechend nur anteilig steuerlich geltend gemacht haben, wird die Entschädigungszahlung dagegen auch nur anteilig versteuert. Dies gilt auch, wenn ein teilweise beruflich genutzter Gegenstand von einer anderen Person beschädigt wird und Sie von deren Haftpflichtversicherung eine Entschädigung erhalten haben.