Tipps - vor dem Kredit

Kredit überlegt aufnehmen

Selbst wenn das Angebot zur Kreditaufnahme für den Traumurlaub noch so verlockend erscheint oder Sie sich kurzfristig „etwas gönnen“ wollen, sollten Sie dafür keinen Kredit aufnehmen. Denn meist steht das Verhältnis von Zins- und Ratenbelastung in keinem Verhältnis zum tatsächlichen Nutzen. So mag der zweiwöchige Urlaub auf den Malediven zwar schön gewesen sein, doch die Rückzahlung des Darlehens über viele Monate hinweg wird Ihre Finanzlage jeden Monat erneut belasten.

Bedenken Sie vor der Kreditaufnahme, dass Sie sich meist für mindestens 12 Monate zur Rückzahlung verpflichten. Prüfen Sie deshalb nicht nur, ob der gewünschte Verwendungszweck tatsächlich vernünftig ist, sondern studieren Sie auch die Kreditbedingungen nach dem Kreditvergleich ganz genau. Seien Sie außerdem ehrlich zu sich, was Ihre finanzielle Situation angeht. Es ist niemandem geholfen, wenn Sie unüberlegt einen Kredit aufnehmen und die Raten eines Tages nicht mehr bezahlen können.

Restschuldversicherung lohnt sich meist nicht

Die meisten Banken bieten ihren Kunden eine Restschuldversicherung zur Absicherung des Kredits an. Eine solche Versicherung ist sinnvoll und greift, wenn Sie Ihre Raten aufgrund verschiedener Umstände nicht mehr bedienen können. Allerdings lohnt sich die Restschuldversicherung in der Regel nur bei höheren Krediten ab 20.000 Euro. Denn bei kleineren Krediten steht die Höhe der Restschuldversicherung meist in keinem Verhältnis zur Darlehenshöhe. Die Versicherung verteuert dadurch nur unnötig die Gesamtkosten.

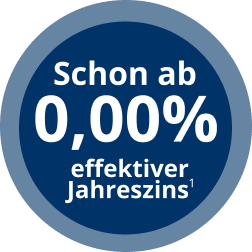

Vorsicht vor Nullprozent-Finanzierungen

Keine Zinsen für den Kredit bezahlen zu müssen, ist für manche Kunden Grund genug, um das Angebot sofort zu nutzen. Allerdings lohnt sich hier der Blick auf das Kleingedruckte. Oftmals werden nämlich Zusatzkosten im Rahmen des Kreditvertrags erhoben, welche dann indirekt wie eine Verzinsung wirken können. Außerdem sind die Nullprozent-Finanzierungen häufig an sehr spezifische Laufzeiten gebunden oder Sie können kein Widerrufsrecht ausüben. Lesen Sie hier mehr zur Nullprozent-Finanzierung.

Ratenhöhe clever wählen

Die Ratenhöhe entscheidet über die Länge der Laufzeit und bestimmt gleichzeitig Ihre monatliche Belastung. Setzen Sie Ihre Raten daher nicht zu niedrig an, da längere Laufzeiten auch zu einer höheren Zinsbelastung führen. Halten Sie die Raten aber auch nicht zu hoch, damit Sie jeden Monat noch ausreichend finanziellen Spielraum für Ihre Lebenshaltungskosten haben. Berechnen Sie am besten im Vorfeld, wie hoch Sie jeden Monat finanziell belastbar sind und richten Sie daran die Ratenhöhe aus: Am besten direkt die monatliche Belastbarkeit online berechnen.

Kredithöhe möglichst gering halten

Bedenken Sie vor der Kreditaufnahme, dass Kreditzinsen immer höher sind als jegliche Sparzinsen. Haben Sie eventuell vorhandenes Sparguthaben zur Verfügung oder können Sie anderweitig Eigenkapital auftreiben, lässt sich die Kredithöhe reduzieren. Dadurch sinken Ihre monatliche Belastung sowie die Zinshöhe.

Der Kreditvergleich auf financescout24.de ist ein Angebot der FFG FINANZCHECK Finanzportale GmbH (nachfolgend FINANZCHECK genannt).

Der beste Ratenkredit mit der höchsten Kundenzufriedenheit:

Gewinner BankingCheck Award - Bester Vermittler | Kredit 2018

In der Kategorie Vermittler | Kredit belegt FINANZCHECK.de den ersten Platz mit 4,9 von maximal 5,0 Bewertungspunkten und 831 Bewertungen. Damit darf sich FINANZCHECK.de als Bester Vermittler | Kredit 2018 betiteln.

Auch beim Bewertungsportal eKomi erreicht FINANZCHECK die höchste Kundenzufriedenheit mit 99,32% (Stand 09.07.2018) Aufrufbar unter: https://www.ekomi.de/bewertungen-finanzcheck.html

Autofinanzierung besser per Ratenkredit

Viele Händler bieten Käufern zwar vermeintlich günstige Autokredite an. Letztlich kommen Sie mit einer Autofinanzierung über eine Bank deutlich günstiger weg. Manche Anbieter verlangen für die Autofinanzierung noch nicht einmal den übereigneten Kfz-Brief. Darüber hinaus haben Sie mit einer Autofinanzierung die Möglichkeit, hohe Barzahlungsrabatte beim Autohändler zu erzielen. Weitere Tipps zum Autokauf finden Sie auf dieser Seite.

Kreditwürdigkeit verbessern

Schon lange bevor Sie einen Kredit aufnehmen, können Sie Ihre Kreditwürdigkeit verbessern. Informieren Sie sich zum Beispiel über Ihren SCHUFA-Eintrag. Oftmals sind noch Einträge von längst abbezahlten Darlehen vorhanden, die Sie tilgen lassen können. Ebenfalls sinnvoll: Machen Sie nur in begrenztem Maße Schulden. Je weniger Kredite Sie nutzen, desto höher fällt Ihre Kreditwürdigkeit aus. Gleiches gilt für die Zahl Ihrer Girokonten.

Kredite aufsplitten

Wenn Sie mehrere kleine Kredite mit unterschiedlichen Laufzeiten aufnehmen, können Sie Ihre Schulden flexibler zurückzahlen und vielleicht auch den einen oder anderen Kredit vorzeitig auflösen.

Nicht zu viele Kredite

Achten Sie aber darauf, dass durch das Splitten nicht zu viele Kredite auf einmal laufen. Dadurch verringert sich nämlich wiederum Ihre Kreditwürdigkeit. Außerdem können Sie bei zu vielen Darlehen die Übersicht über Ihre Finanzen verlieren.

Zinsen festschreiben lassen

Ein Zinssatz kann für einen bestimmten Zeitraum festgeschrieben werden. Dieser Zeitraum wird als Zinsbindungsfrist bezeichnet und kann für den gesamten Zeitraum eines Darlehens oder auch für eine kürzere Zeit festgelegt werden.

Versuchen Sie die Zinsen für Ihr Darlehen so lange wie möglich festschreiben zu lassen. Auf diese Weise profitieren Sie von aktuell niedrigen Zinssätzen. Empfehlenswert ist es, sich bei längeren Finanzierungen eine Festschreibung auf bis zu 15 Jahre geben zu lassen. Achten Sie aber darauf, dass die Bank keinen Aufschlag für die Festschreibung erhebt. Dann wäre der finanzielle Vorteil dahin.

Tipps - während des Kredits

Vermeiden Sie den Dispo

Viele Bankkunden schätzen die Möglichkeit, einen Dispositionskredit zu nutzen. Allerdings nehmen sie dafür sehr hohe Zinsen in Kauf. Darüber hinaus haben die meisten Kreditnehmer nicht die nötige Disziplin, ihr Konto wieder auszugleichen, sodass die hohe Zinsbelastung für eine lange Zeit bestehen bleibt. Zu verlockend ist der Dispo, der immer bis zur Kreditlinie ausgereizt werden kann.

In den meisten Fällen ist ein Ratenkredit erheblich günstiger. Vor allem dann, wenn feststeht, dass es sich um eine längerfristige Anschaffung handelt. Dass der Ratenkredit deutlich günstiger sein kann, wird an diesem Beispiel deutlich:

| Kreditart | Zinsen | Kreditsumme | Zinsen nach einem Jahr* |

|---|---|---|---|

| Dispo | 14 Prozent | 5.000 Euro | 363,95 Euro |

| Ratenkredit | 3,5 Prozent | 5.000 Euro | 93,79 Euro |

* Bei Rückzahlung von gleichhohen Raten monatlich.

Nutzen Sie Sondertilgungen

Prüfen Sie Ihren Kreditvertrag oder schon vor Abschluss, ob Sie Sondertilgungen leisten können. Auf diese Weise ist Ihr Kredit schneller getilgt und Ihr finanzieller, monatlicher Spielraum wird wieder größer. Außerdem reduzieren Sie die Kreditsumme und müssen eventuell weniger Zinsen bezahlen.

Als Sondertilgungen werden außerplanmäßige Zahlungen bezeichnet, durch die ein Darlehen abbezahlt werden kann. Diverse Banken bieten ihren Kunden jährlich Sondertilgungsrechte in Höhe von bis zu fünf Prozent der Darlehenssumme ohne zusätzlich anfallende Kosten an.

Ratenkredite umschulden

Manchmal kann es sinnvoll sein, bestehende Kredite umzuschulden, um von einer niedrigeren Zinsbelastung zu profitieren. Je höher Ihre Kreditsumme und je höher ihre aktuellen Zinsen, desto mehr können Sie bei einer Umschuldung einsparen. Umschuldungen können sich ebenfalls bei Dispositionskrediten lohnen, die immer höhere Zinsen als Ratenkredite haben.

Vergleichen Sie zunächst Ihre aktuellen Konditionen genau mit dem möglichen neuen Kredit. Achten Sie auch genau darauf, ob in Ihrem Vertrag eine Vorfälligkeitsentschädigung verlangt wird, wenn Sie den Kredit früher ausgleichen.

So könnte die Ersparnis bei einem Wechsel aussehen

Mit dem alten Kredit haben Sie 20.000 Euro für 8 Prozent Zinsen (gebundener Sollzins und effektiver Jahreszins gemeinsam) mit einer Laufzeit von 84 Monaten aufgenommen.

Die Zinsen betragen 1.600 Euro. Ihre monatliche Rate beträgt 257,14 Euro.

Die Hälfte haben Sie abbezahlt und nun sind noch 10.800 Euro für 42 Monate abzuzahlen.

Mit einer Umschuldung auf einen Kredit über 10.800 Euro mit 5 Prozent Zinsen müssten Sie für die restlichen 42 Monate 540 Euro Zinsen bezahlen.

Sie könnten folglich 260 Euro an Zinsen einsparen.

Tipps - Baufinanzierung optimieren

Fördermöglichkeiten nutzen

Wenn Sie eine Baufinanzierung starten wollen, können Sie zahlreiche staatliche Fördermöglichkeiten in Anspruch nehmen. So gibt es zum Beispiel spezielle Förderungen durch die KfW. Da es sich bei einer Baufinanzierung über einen längeren Rückzahlungszeitraum der Darlehenssumme handelt, lohnt es sich besonders die staatlichen Hilfen zu nutzen.

Zinsen vergleichen und nach 10 Jahren kündigen

Trotz längerer Zinsbindung haben Hauskäufer oder Bauherren die Möglichkeit, ein Darlehen gemäß §489 Abs. 1 Nr.2 BG zu kündigen, indem sie es ganz oder teilweise ohne Vorfälligkeitsentschädigung zurückzahlen. Hierfür können Sie zum Beispiel auch ein neues Darlehen aufnehmen, das günstigere Zinsen bietet. Deshalb sollten Sie bei einer Baufinanzierung spätestens nach 10 Jahren prüfen, ob andere Banken günstigere Zinskonditionen anbieten und ggf. umschulden.

Verhandeln Sie bei der Anschlussfinanzierung

Wenn eine Anschlussfinanzierung im Rahmen einer Baufinanzierung ermöglicht wird, können Sie mit dem Bankhaus verhandeln. Denn Sie sind nicht gezwungen Ihr Darlehen beim gleichen Kreditinstitut weiter zu nutzen. Empfehlenswert ist es, sich bereits ein Jahr im Voraus mit alternativen Angeboten auseinanderzusetzen, zu vergleichen und mit dem Kreditgeber über günstigere Anschlusskonditionen zu verhandeln.

Zinsvorteil nutzen bei fehlerhafter Widerrufsbelehrung

Prüfen Sie Ihre Darlehensverträge ausführlich bezüglich ihrer Widerrufsbelehrung. Betroffen sind vor allem Baufinanzierungen, die zwischen 2002 und 2010 abgeschlossen wurden. Ist die Widerrufsbelehrung fehlerhaft, haben Sie derzeit noch die Möglichkeit, den Darlehensvertrag vorzeitig zu kündigen, um von günstigeren Zinsen mit einem Darlehen bei einem anderen Anbieter zu profitieren. Auf diese Weise können je nach Höhe der Finanzierungssumme einige tausend Euro eingespart werden.

Aber: Bei diesem Sonderkündigungsrecht entfällt das Recht der Bank auf eine Vorfälligkeitsentschädigung.

Gesetz verhindert den Widerrufsjoker

Im März 2016 wurde ein neues Gesetz eingeführt. Das Gesetz kippt den Widerrufsjoker für Immobilienkredite, die bis Juni 2010 abgeschlossen worden sind (mit Wirkung zum Juni 2016). Damit besteht nur noch eine kurze Galgenfrist für Kreditnehmer, ihren Darlehensvertrag aufgrund einer fehlerhaften Widerrufsbelehrung anzugreifen.

Finanzierung an Baufortschritt anpassen

Achten Sie bei der Baufinanzierung darauf, dass die Beträge entsprechend dem Baufortschritt ausgezahlt werden. Um liquide zu bleiben, wären Sie sonst auf Zwischenfinanzierungen angewiesen, die sehr teuer werden können.